生猪:博弈持续,静观其变

来源:东证衍生品研究院

作者: 黄玉萍、吴冰心

报告摘要

走势评级:生猪:震荡

报告日期:2022年5月17日

★事件:产能去化接近尾声,生猪主力合约盘中跳水

1)主力合约盘中跳水:17日,生猪主力合约多头止盈离场带动盘面大幅下跌,再度向下突破19,000元/吨关口。

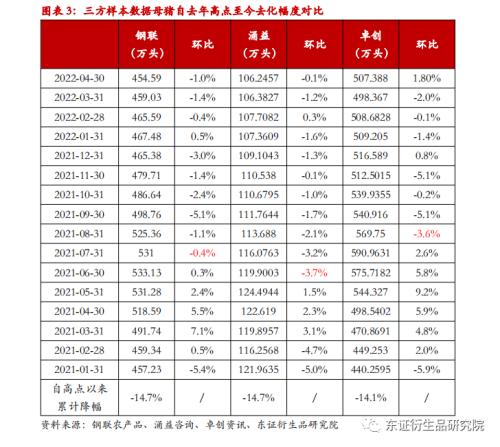

2)产能去化接近尾声,幅度或被低估:4月末全国能繁母猪存栏量4,177.3万头,环比降幅收窄至0.18%,去化基本接近尾声。从结构上,涌益方数据采样更均衡,可作为对官方数据进行再修正的参考。其中,涌益监测样本自去年高点至今累计已去化将近15个百分点,而官方仅9个百分点。如若规模企业更具备可统计性以及养殖理性,那么在散户大幅退出的当下,覆盖更多散户样本的农业部数据应当波动更大。因此,我们认为9个点的去化幅度有被低估可能,产能拐点或早已到来。

★价格、产能走势判断

1)价格:压栏情绪冷却后或面临回调修复当前猪价上涨主因在于主要供应进入边际改善通道。需求端,终端消费没有显著改善,白条价格维持疲软,且屠宰行业的分散性导致企业在购猪环节不具备强议价能力,为维持开工率不得不采购高价毛猪,短期现价仍表现坚挺。但伴随前期压栏情绪逐渐冷却,屠宰毛利受毛白价差影响而持续收窄,后市应当看到出栏节奏恢复、屠宰需求回落后猪价的合理回调。结合样本存栏数据的出栏预测,我们预计Q3猪价将逐渐向上突破成本线,整体震荡偏强运行,但不宜过分高估。

2)产能去化:不排除回补母猪可能 淘汰放缓、补栏回暖之下,只要现价在边际改善,未来几个月能繁母猪环比变动有望实现由负转正,对应到明年3-5月出栏压力增加,远月合约将背靠成本线面临估值修复过程。

★投资建议

策略上,当前盘面仍处于震荡回调阶段,现价波动将影响远期估值中枢,注意多空思路切换,建议暂时以观望为主,前期多单可适当止盈离场。当下年内合约多头看涨情绪依旧,关注现价、期价回调过程的盘面波动。

★风险提示

合约流动性;双疫情;投机性二次育肥及压栏。

报告全文

1

事件:产能去化接近尾声,生猪主力合约盘中跳水

1)期货市场

17日,生猪主力合约一改前期涨势,多头止盈离场带动盘面大幅下跌,截至收盘已跌超4个百分点,再度向下突破19,000元/吨关口至18,820元/吨。其根本原因仍在于受基本面和情绪影响的资金博弈——追高风险增加以及理性回归下的远月估值重塑。

2)产能去化接近尾声,幅度或被低估

从农业部最新产能数据来看,4月末全国能繁母猪存栏量4,177.3万头,环比降幅收窄至0.18%,产能去化基本接近尾声,与我们此前在月报中提到关于产能去化放缓较为一致。

另外,我们对比了官方以及三家产业咨询机构监测样本的能繁母猪数据,基于三方去化幅度来看,农业部数据存在低估可能。首先,就官方与三方数据而言:

(1)散户样本数据官方理论上覆盖更到位,即不同规模在样本中理应更加均衡。

(2)官方数据统计不可避免存在时滞性。

……

诸如此类的其他区别我们早在去年四季度热点报告中提及,这里不再过多赘述,当下把重点暂时放置于样本结构特点上。因此,为了更好的对比样本结构的差别,我们向市场上这三家咨询机构分别就样本构成作了进一步了解,发现机构间也存在不小的样本差异:

(1)监测样本数

钢联(123家)<;;卓创(166家)<;;涌益(419家)

(2)样本监测母猪量

钢联≈卓创>;;涌益

从样本养殖户数量与监测到的能繁母猪数量来看,涌益数据虽然养殖户数量更多,但是母猪量反而没有前两家多。原因仍在于样本结构的区别,据了解,钢联农产品与卓创资讯的样本构成中多以规模及以上养殖户为主,因此反映的产能基数较大。而涌益方数据则更偏向于按地区、按规模赋予不同权重,从覆盖上相对均衡。再结合官方数据统计的时滞性与偏误以及在今年年初走访草根中关于产能去化时间的调研,我们倾向于认为去年5、6月为第一波去化高峰,这与涌益峰值出现节点同样比较一致。因此从结构上,涌益方数据应当更接近农业部数据样本,可作为我们对官方数据进行再修正的参考指标之一。

那么我们再回到涌益数据与农业部数据的对比。从幅度来看,涌益监测样本数据自去年高点至今累计已去化将近15个百分点,而农业部数据则仅9个百分点。如若规模企业更具备可统计性以及养殖理性,那么在散户大幅退出的当下,覆盖更多散户样本的农业部数据应当波动更大。因此,我们认为9个点的去化幅度有被低估可能,产能拐点或早已到来。

2

价格、产能走势判断

1)价格:压栏情绪冷却后或面临回调修复

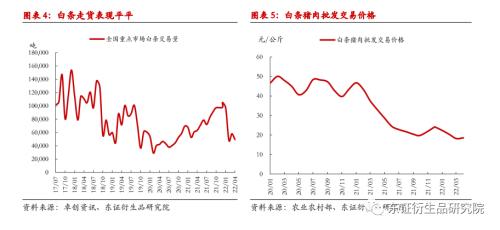

当前猪价上涨主因在于主要供应进入边际改善通道。需求端,终端消费没有显著改善,白条价格维持疲软,且屠宰行业的分散性导致企业在购猪环节不具备强议价能力,为维持开工率不得不采购高价毛猪,短期现价仍表现坚挺。但伴随前期压栏情绪逐渐冷却,屠宰毛利受毛白价差影响而持续收窄,后市应当看到出栏节奏恢复、屠宰需求回落后猪价的合理回调。此外,结合样本存栏数据的出栏预测,直至三季度末,出栏量仍维持下降趋势,受肥-标价差走弱、夏季高温高湿影响,三季度养殖端压栏意愿应当趋弱(即便有也会缩短压栏时间、控制养殖体重),不排除现价超涨过程中短期二次育肥频次上升对出栏体重的影响。因此,我们预计Q3猪价将逐渐向上突破成本线,整体震荡偏强运行,但不宜过分高估。

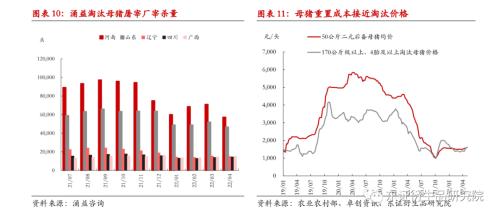

2)产能去化:不排除回补母猪可能

淘汰放缓、补栏回暖之下,只要现价在边际改善,并且母猪重置成本涨幅不及预期,那么现金流较为充裕的养殖户仍会考虑在好的预期下减少淘汰亦或是开启补栏动作。其中最大的不确定性仍然来自于重新回归市场的散养户。据此,未来几个月能繁母猪环比变动有望实现由负转正,对应到明年3-5月出栏压力增加,远月合约将背靠成本线面临估值修复过程。

3

投资建议

策略上,当前盘面仍处于震荡回调阶段,现价波动将影响远期估值中枢,注意多空思路切换,建议暂时以观望为主,前期多单可适当止盈离场。当下年内合约多头看涨情绪依旧,关注现价、期价回调过程的盘面波动。

4

风险提示

流动性风险;警惕新冠疫情和非瘟疫情对后市局面的影响;终端消费需求恢复超预期;母猪淘汰节奏过快;投机性二次育肥及压栏操作再现。

{{item.content}}